配当金投資は、配当の良い株に投資をすることで定期的な不労所得である配当金を受け取ることができますが、もちろんデメリットもあり気をつけなければならないこともあります。

今回はこれまで私が体験してきた配当金投資の魅力と実施していくに当たっての注意点を書いていこうと思います。

目次

私が体験した配当金投資の魅力と注意点

そのためにまず、2019年に投資で受け取った配当金を公開したいと思います。

2017年から2019年まで、日本株をメインに投資していたので、2019年はこれまでで過去最高額の配当金をいただくことが出来ました。

日本株

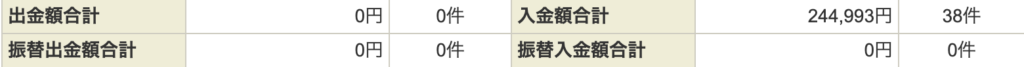

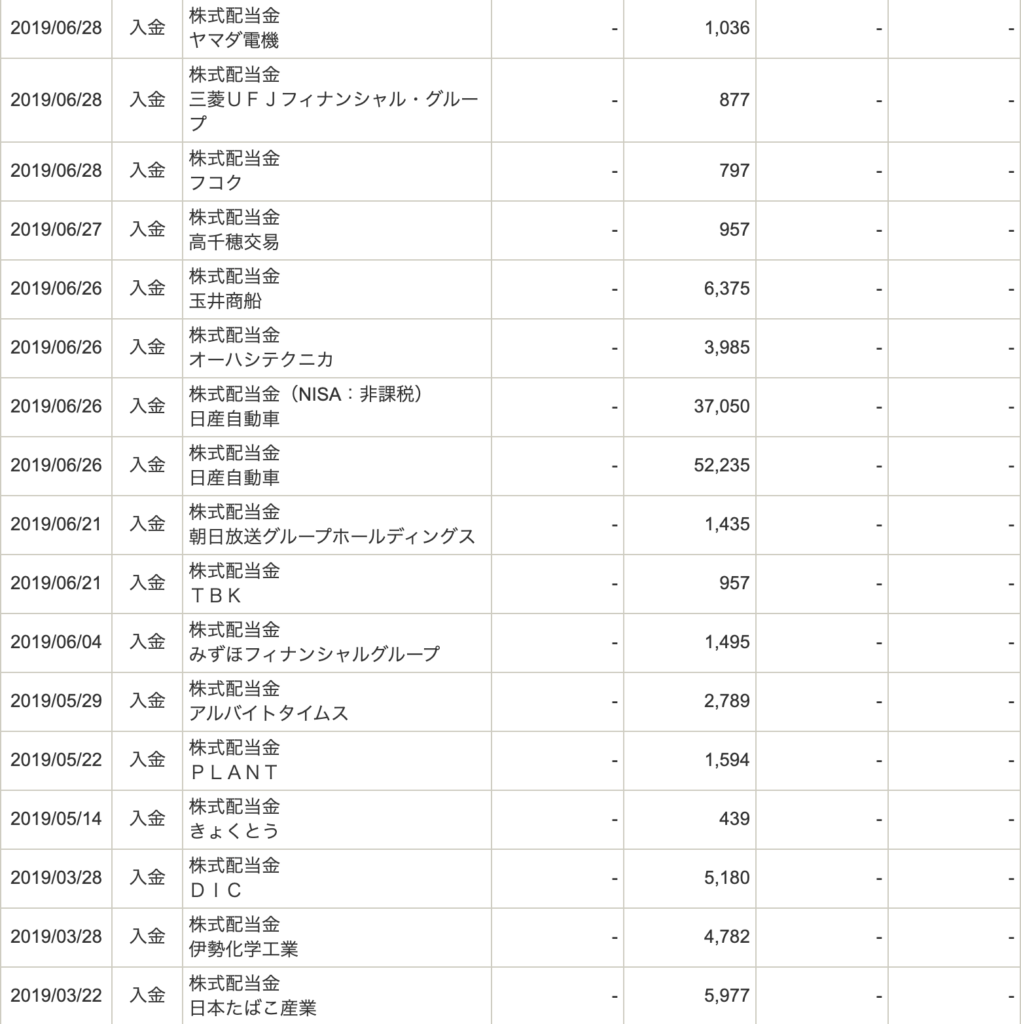

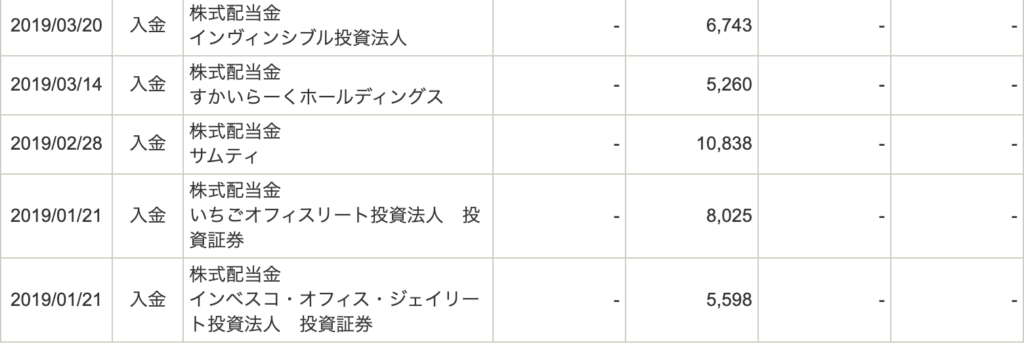

2019年に日本株から受け取った配当金は38件で合計額は、244,993円でした。

2019年は株式だけではなく不動産投資信託(REIT)からの分配金もあり、割と年間通じて配当金をいただくことができました。

日本株は今後売却して、整理していく予定なので2020年の配当金受取金額は、2019年を下回る予定です。

外国株

外国株から受け取った配当金は、20件で、合計額は398.89(米ドル)でした。

銘柄は、VOO・SPYD・HDV・DVYの4銘柄となります。2020年は米国株ETFを定期買付で積立していく予定なので、米国株ETFからの配当金額は2019年の金額を上回る予定です。

今後は、主にSPYDとHDVを毎月定期買付していく予定です。配当は年4回(3月・6月・9月・12月)あるのでその各月の比率が高くなりそうです。

配当金投資の魅力とは

2019年は合わせて約30万円弱と、株式資産からするとだいたい2~4%ぐらいの配当金をいただくことができました。配当金は、株式資産に対して2%〜3%など割と少ないように感じますが、株式を所持しているだけで、受け取ることができるという点では、立派な不労所得になります。

一ヶ月単位で考えると、2〜3万円となりこれを労働で上乗せして、稼ごうとすると割と容易なことではありません。

この不労所得をもらえるという実感を得られることが配当金投資の魅力だと思います。

投資で一番大事なことは長期的に投資を継続していくことだと思います。その中で、配当金という小さなリターンを実感できることはかなり重要であるとこれまでの投資経験から感じました。

それは小さなリターンという実感を得ることによって投資を継続するというモチベーションに繋がるからです。

ですが、長期的な投資では配当金をもらわず再投資していく方が、総資産を増やすという目的では一番効率の良い方法です。

配当金を得ることによって多少効率を犠牲にはしますが、そのお金を自由にコントロールできるのは強みでもあります。

その時の自分の状況によって、再投資に回したり生活で必要なことの資金にしたり自分でコントロールできるという点はメリットであり魅力だと思います。

配当金投資の注意点

配当金投資には、不労所得を定期的に受け取れると行ったメリットがありますが、もちろん株価の下落といったデメリットもあります。

それは配当金を受け取るためには長期で株式を保有しなければならないことです。そのため値動きが上下するというリスクを十分配慮して、投資銘柄を厳選していかなければなりません。

これまでの投資では、私は銘柄選びに失敗することが多く、多くの銘柄で株価の下落を経験してきました。そうなると株価が下落しにくい安定した成熟企業を中心に選んでいく必要があります。

- 自己資本比率は低すぎないか

- 有利子負債は高すぎないか

- 配当金を安定して出しているか

- 株価は高すぎず適正な株価か

この辺りの財務状況などを考慮しなければなりません。

配当金額を多く受け取ろうと思ったら

個別株 > ETF

となります。

高配当の個別株の配当利回りはだいたい3〜5%ほどになります。

高配当ETFの配当利回りはだいたい2〜4%になります。

ETFは複数銘柄で構成されている上場投資信託なので分散投資されています。そのため値下がりのリスクは、

個別株 > ETF

となります。

リスクを取ってでも配当金を多く受け取りたいと思ったら銘柄選びを厳選した上で、日本株や米国株の個別株を中心に自分でポートフォリオを組む必要があります。

個別株よりは配当金の受取額が少なくなるが、その分リスクを抑えることを重視するなら高配当株のETFを選んだ方が良いでしょう。

【まとめ】配当金という不労所得を得るには値動きのリスクに十分配慮する必要がある

私は今後、現在所持している日本株を売却し日本株の比率を減らしながら、米国株ETFを定期買付して米国株ETFの比率を増やしていく予定です。

理由はリスクを抑えて安定した配当を長期で受け取ることができるようにしようと考えているためです。

今後は総資産の増減ではなく、どうやって配当金額を増やしていくかを考えて投資に励んでいきます。

また、いかなる投資を行うときでも、購入時期の分散・銘柄の分散を意識して焦らずコツコツと投資を行なっていきたいと思います。

皆さんも配当金投資をする際は配当金という小さなリターンを実感しながら、値動きのリスクに十分配慮してゆっくりコツコツと投資を継続するようにしましょう。