こんにちは、なぎまるです。今回は、最近大人気のETFであるレバレッジETFへの投資はありかナシかというテーマで書いていきたいと思います。

こちらはSBI証券の米国ETFの週間売買代金ランキングですが、

- 4位 Direxionデイリー半導体株ブル3倍ETF(SOXL)

- 6位 DirexionデイリーS&P500ブル3倍ETF (SPXL)

- 7位 Direxionデイリーテック株ブル3倍ETF(TECL)

トップ10の中に3つのETFがランクインしています。

このことからも最近のレバレッジETFの注目度の高さが伺えます。

また、これらのETFはレバレッジがかかっていることから、ハイリスクハイリターンなので、投資すべきかするべきで無いか賛否両論あります。

私はこれまでレバレッジETFの知識は全くと言っていいほど無かったので、土日に色々と調べてみました。

調べてみた結果、私の個人的な考えではレバレッジETFへの投資はアリだと思います。

まだまだレバレッジETFには知識不足ではありますが、私が、なぜレバレッジETFへの投資はアリだと思ったのか、書いていきたいと思います。

目次

最近大人気のレバレッジETFへの投資はアリかナシか

レバレッジETF(SPXL)の特徴1

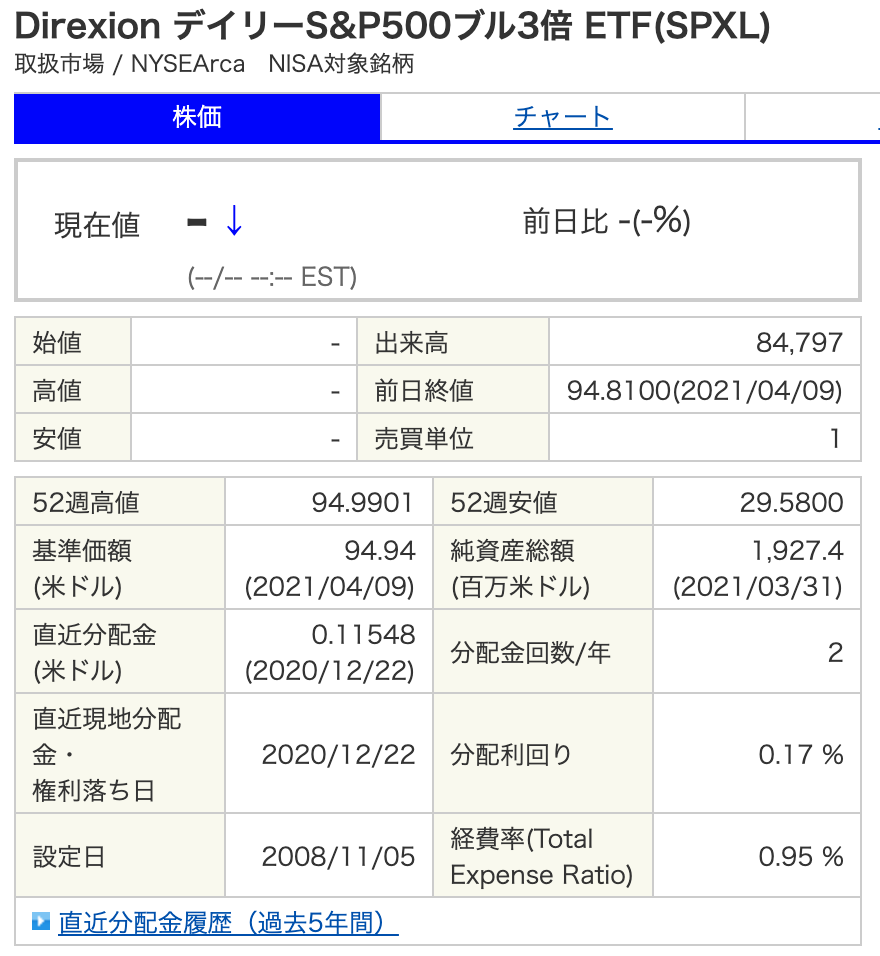

今回は、DirexionデイリーS&P500ブル3倍ETF (SPXL)を参考にみていきたいと思います。

SPXLはその名の通りS&P500インデックスの3倍のパフォーマンスに連動する投資成果を目指しているETFです。

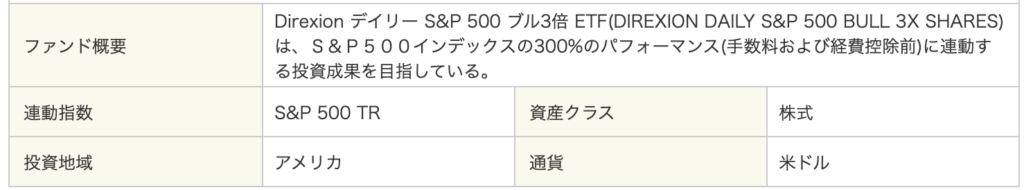

SPXLの基本的な情報をみていくと、特筆すべきはその騰落率です。

設定来だと2654%となっており、圧倒的なパフォーマンスの高さが伺えます。

また特徴的なのが、経費率の高さです。その経費率は、0.95%となっていて、S&P500インデックスに連動する代表的なETFのVOOが経費率0.03%なので約30倍あることがわかります。

このことから、SPXLは通常のETFに比べると、保有するコストは高くなりますが、その分高いパフォーマンスを得ることができる可能性のあるETFだということがわかります。

レバレッジETF(SPXL)の特徴2

レバレッジETFの特徴として、指数の日々の変動率に一定の倍率をかけて算出されるETFだということです。

そのため、2日以上離れた日との比較では、一定倍率にはなりません。

日々の変動率では

| 上昇→上昇 | 1日目 | 2日目 |

| S&P500 | +10% | +10% |

| SPXL(レバレッジ3倍) | +30% | +30% |

となりますが、基準日からの変動率だと

| 上昇→上昇 | 1日目 | 2日目 |

| S&P500 | +10% | +21% |

| SPXL(レバレッジ3倍) | +30% | +69% |

となるので、変動率は、3倍よりも大きくなります。

逆に日々の変動率が、

| 下落→下落 | 1日目 | 2日目 |

| S&P500 | -10% | -10% |

| SPXL(レバレッジ3倍) | -30% | -30% |

だと、基準日からの変動率が

| 下落→下落 | 1日目 | 2日目 |

| S&P500 | -10% | -19% |

| SPXL(レバレッジ3倍) | -30% | -51% |

となり、変動率は3倍よりも小さくなります。

また変動率が

| 上昇→下落 | 1日目 | 2日目 |

| S&P500 | +10% | -10% |

| SPXL(レバレッジ3倍) | +30% | -30% |

となれば、基準日からの変動率は、

| 上昇→下落 | 1日目 | 2日目 |

| S&P500 | +10% | -1% |

| SPXL(レバレッジ3倍) | +30% | -9% |

となり、必ずしも2日以上離れた日との比較だと3倍とズレが生じてくることがわかります。

このことから、上昇と下落を繰り返す相場では、標準の指数に比べて減価することがわかります。

つまり保有する期間が長くなればなるほど、そのズレは大きくなる・通常の指数連動と比較すると純粋にリターンが高くなる代わりに株価下落のリスクも高くなる・上昇と下落を繰り返す相場では、減価しやすいということがわかります。

要するに、通常の指数連動とは別物のハイリスクハイリターンな仕組みということです。

レバレッジETF(SPXL)の特徴3

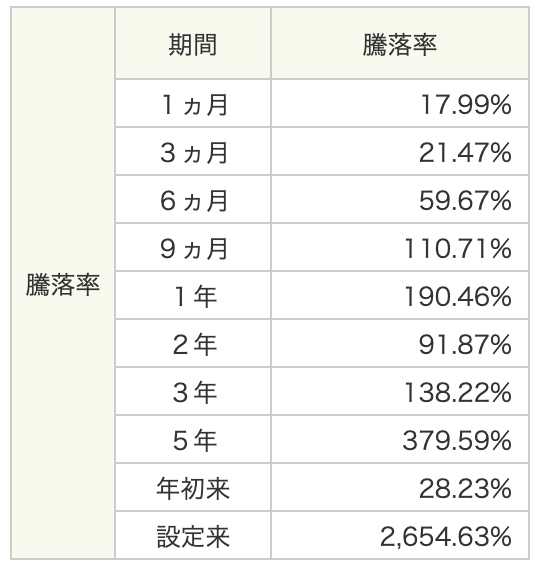

次にSPXLのこれまでの過去の成績であるバックテストをみていきます。

ここからわかることは

- 青のSPXL(S&Pレバレッジ3倍)が赤のSPY(S&P500インデックス)よりも大きなリターンである

- 青のSPXLは、値動きが赤のSPYと比較して大きくリスクリターンが大きい

- 青のSPXLは大きく値下がりした後に、赤のSPYよりも元の値に戻すまで時間がかかっている

などです。

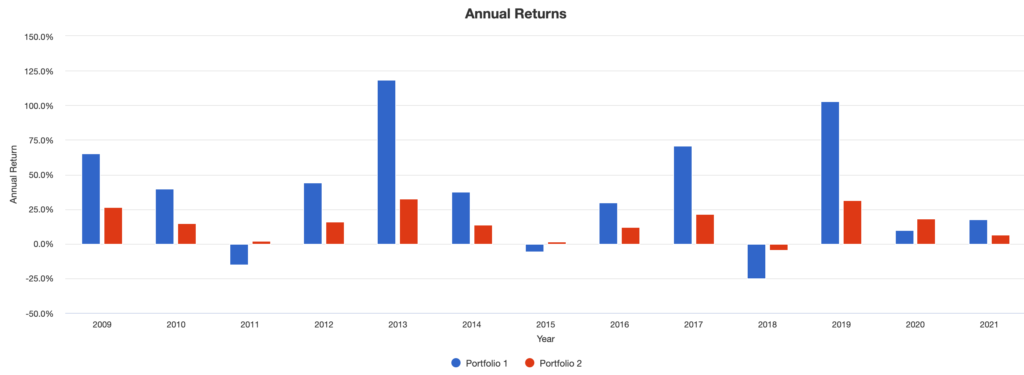

また年別のリターンをみていきます。

プラスだった年は、青SPXLが赤SPYよりも3倍以上伸ばしていますが、逆にマイナスだった年は、3倍以上にマイナスになっている年もあります。

このことからインデックス指標のETFと上下に大きくズレが生じることがわかります。

あくまで2008年から2021年現在までのバックテストの結果ですが、SPYが10,000ドル→56,130ドルだったのに対して、SPXLは10,000ドル→349,798ドルとなっています。

その代わりに、最大下落幅では、SPYが-19.43%に対して-60.58%とかなりの下落幅となっています。

このことからもレバレッジ3倍ETFであるSPXLは非常にハイリスクハイリターンなETFであることがわかります。

【まとめ】レバレッジETFは使い方次第で、大きく資産を伸ばせる可能性がある

私が、最近調べたことをまとめると

- これまでの設定来のリターンは非常に好調

- 経費率が高い

- 値動きの幅が大きくハイリスクハイリターンである

- 上昇相場なら大きく資産を伸ばせる

- 大きく値下がりすると資産の回復が遅い

- ボックス相場では指数よりも減価しやすい

こんな感じでした。

レバレッジETFは、大きなリスクをとってでも資産を大きく伸ばしたいというアグレッシブな投資がしたいという人向きの投資先です。

特に昨年のコロナショックのような株価の暴落時は、当然インデックス指標の3倍近く株価が値下がりするので、それをどうやって乗り切るかがポイントになってくると思います。

そのようなリスクがあることをわかった上で、レバレッジETFへの投資にチャレンジすることは個人的にはアリだと感じました。

結局のところ、レバレッジETFに限らず、相場状況が良く楽観的な時も、逆に悲観的な時も感情に流されずに、理論的な投資ができるポジションを取れるかが大事ということですね。